Asuntokaupat ilman käsirahaa: Riskit ja Realiteetit

Monille asuntosijoittajille tai ensiasunnon ostajalle houkutteleva vaihtoehto olisi tehdä asuntokaupat ilman täyttä käsirahaa. Mahdollisuus säästää merkittävä summa rahaa alkuvaiheessa saattaa vaikuttaa houkuttelevalta vaihtoehdolta. Tässä blogipostauksessa tarkastellaan tarkemmin erilaisia käsirahattomia sijoitusstrategioita. Suurinta osaa olemme itse kokeilleet ja kerromme omat kokemuksemme. Käsirahaton asuntokauppa voi olla nopea tapa skaalata asuntosalkkua tai saada ensiasunto, mutta siihen liittyy myös riskejä. Emme suosittele ketään kokeilemaan mitään, mitä kerromme. Sinua on siis varoitettu!

Mikä on käsirahaton asuntokauppa?

Käsirahaton kauppa, kuten nimi viittaa, on asuntokauppa, jossa ostaja ei maksa käsirahana omarahoitusosuutta. Käsiraha on perinteisesti ollut tietty osuus asunnon hinnasta, joka maksetaan myyjälle kaupan vahvistamiseen, mutta nykyisin arkikielessä termiä käytetään monesti synonyyminä omarahoitusosuudelle.

Perinteisissä asuntokaupoissa ostajat yleensä maksavat käsirahana tietyltä osuudelta asunnon hinnasta, ja pankki myöntää lainan loppuosalle. Pankin myöntämä laina voi olla noin 70-75% asunnon kokonaishinnasta. Pankki käyttää asuntoa lainan vakuutena, mikä tarkoittaa, että asunto itsessään toimii turvana, jos lainanottaja ei pysty maksamaan velkaa. Käsirahattomissa kaupoissa ostajat eivät kuitenkaan maksa käsirahaa. Sen sijaan he pyrkivät saamaan eri tavoin rahoituksen koko kauppahinnalle.

1. Garantia

Garantia on vakuutusyhtiö, joka myy vakuutuksia asuntojen vakuuksien takaamiseksi. Garantia-vakuus perustuu yhteistyöpankin myöntämään takausvakuutukseen, joka varmistaa, että pankin myöntämät yksittäiset asuntolainat saavat tarvittavan lisävakuuden takaisinmaksun turvaamiseksi. Kun henkilö tai yritys hakee asuntolainaa, hän voi hankkia Garantia-vakuuden, joka toimii lisävakuutuksena lainalle. Tämä tarkoittaa, että henkilötakausta tai muita kiinteitä omaisuusvakuuksia ei tarvita. Lähde: Garantia.fi

Garantia-vakuus on yleensä melko helposti saatavilla, erityisesti silloin kun lainasumma on kohtuullinen. Pankki tyypillisesti neuvottelee vakuuden lainanottajan kanssa, mikä tekee siitä kätevän vaihtoehdon asuntolainan hakijoille.

Pankin myöntämä laina, jolla on pitkä laina-aika ja matala marginaalikorko, edustaa yleisesti ottaen turvallista vaihtoehtoa lainanottajille. Tällaisella lainalla on useita etuja, jotka tekevät siitä houkuttelevan.

Vaikesuaste: Helppo

Riski: Pieni

Hyödyt: Helppous, turvallisuus, saattaa kattaa koko omarahoitusosuuden.

Haitat: Lainasummat monesti suhteellisen pieniä. Sijoitusasuntoihin on monesti jonkinlainen käsirahavaatimus, kuten esimerkiksi 10%.

Case 1: Ensiasunto

Hankimme Garantia-Vakuuden ensiasunnon hankintaa varten. Tämä antoi meille mahdollisuuden sijoittaa pienemmän käsirahan. Nyt kyseinen asunto ei enää ole ensisijainen asuntomme, vaan se toimii sijoitusasuntona.

Case 2: Sijoitusasunto puoliksi

Ostimme tuttavan eron yhteydessä toisen osapuolen pois, jolloin toinen osapuoli sai muuttaa pois ja toinen sai jäädä asumaan entiseen asuntoonsa. Jäjelle jäävä osapuoli vaihtoi pankkia ja hankimme Garantia-vakuuden koko lainasummalle. Koska toinen osapuoli jäi asumaan asuntoon, saimme vakuuden koko lainasummalle ilman käsirahavaatimusta.Tämä siis tarkoitti sitä, että jäävä osapuoli sai jäädä asumaan asuntoonsa ja maksaa meille puolikasta vuokraa.

2. Lisävakuus

Lisävakuus on toinen omaisuuserä, jonka voit antaa pankille ylimääräisenä vakuutena asuntolainalle. Lisävakuus voi olla esim. kesämökki, osakesalkku tai vaikka vanhempien asunto-osake. Lisävakuudelle määritetään pankki- ja omaisuusluokkakohtainen kerroin, jonka perusteella vakuusarvo lasketaan. Esimerkiksi monelle pankille kiinteistöjen vakuusarvo on 70% ja suorien pantattujen pörssiosakkeiden vakuusarvo on 50% käyvästä arvosta. Monessa pankissa osakerahasto-omistuksia ei pysty pantata vakuudeksi, ellei ne ole pankin omia rahastoja tai vakuutuskuoren tai vastaavan instrumentin sisällä.

Mistä tiedän minkä arvoinen kiinteistö on?

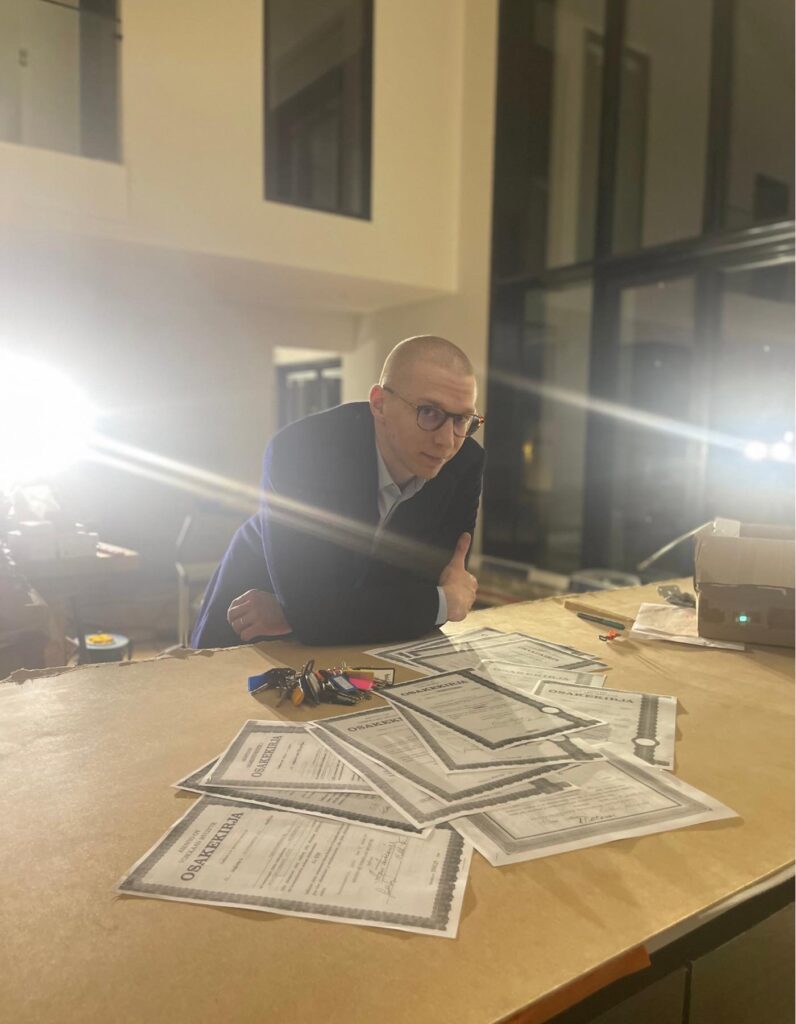

Kiinteistön arvon saa tietoon teettämällä virallisen välittäjän arvion kohteesta tai myös usein käy viimeisin kauppahinta. Jos kaupasta on aikaa ja on oletettavaa, että arvo on noussut, voi olla xqkannattavaa teettää ajantasainen arvio kohteesta. Suurin osa pankeista hyväksyy välittäjän arvion käyvän arvon määrittämiseksi. Jos pankki ei hyväksy virallista välittäjän arviota, vinkkinä voi olla suotavaa vaihtaa pankkia, joka tietää pelin hengen. Osakekirjat käyvät panttina sellaisenaan. Kiinteistöihin (joihin ei ole perustettua asunto-osakeyhtiötä) tulee hakea maanmittauslaitoksesta panttikirjat.

Vaikeusaste: Helppo, jos löytyy valmista lisävakuutta.

Riski: Pieni

Hyödyt: Valmiin omaisuuden hyödyntäminen säästää tarvetta omarahoitukselle.

Haitat: Kun vakuus on pantattu, sitä ei voi myydä. Jos lisävakuutta tarjoaa ulkopuolinen henkilö, joutuu hän takaamaan lainan ja tarvittaessa lunastamaan sen mikäli lainanottaja ei pysty maksamaan lainaa.

Case 1: Kesämökki

Omistimme kesämökin velattomana. Halusimme käyttää tätä lisävakuutena, joten teimme välittäjän arvion kesämökistämme, hankimme maanmittauslaitoksesta panttikirjat ja tarjosimme nämä pankille lisävakuudeksi. Kesämökin vakuus riitti yhden sijoitusasunnon lisävakuudeksi, eli saimme yhden sijoitusasunnon hankittua ilman käsirahaa käyttämällä kesämökin vakuutta.

Case 2: Savonlinna

Hankimme edullisesti 18 vastaremontoitua asuntoa Savonlinnasta huutokaupasta. Kyseessä oli konkurssipesä, joten yhtiölainat siirtyivät konkurssipesään ja kiinteistö siirtyi omistukseemme velattomana. Ensin suoritimme kiinteistön arvioinnin välittäjällä ja hankimme panttikirjat maanmittauslaitokselta. Näiden tietojen avulla tarjosimme kyseistä kiinteistöä pankille vakuudeksi, ja tämän lisävakuuden turvin pystyimme hankkimaan uusia sijoitusasuntoja ilman käsirahaa.

3. Vapautuva vakuus

Vapautuva vakuus merkitsee usein käännekohtaa asuntosijoittajan polulla. Tämä tapahtuu, kun lainanottaja on lyhentänyt osan lainastaan, ja asuntojen yhteinen vakuusarvo ylittää jäljellä olevan lainan määrän. Tässä vaiheessa sijoittajalla on mahdollisuus hyödyntää vapautuvia ylimääräisiä vakuuksiaan lisälainan hankkimiseen. Tämä avaa ovet uusille sijoitusmahdollisuuksille ja mahdollistaa uusien asuntojen hankkimisen asteittain, sitä mukaa kun vanhat lainat lyhenevät. Tämä voi laukaista nopean kasvun asuntosalkussa, jossa asuntojen määrä saattaa kasvaa eksponentiaalisesti. Tätä ilmiötä kutsutaan toisinaan asuntosijoittamisen lumipalloefektiksi.

Vaikeusaste: Helppo

Riski: Keskisuuri

Hyödyt: Mahdollistaa asuntosalkun orgaanisen kasvun pankin matalamarginaalisella pankkilainalla.

Haitat: Kassavirtojen hallinta voi osoittautua haasteelliseksi, sillä uuteen asuntoon tulee koko asunnon hinnan kattava laina (100% vs 70-75%). Suuremman lainan myötä myös lainanhoitokulut ovat korkeammat, joka puolestaan asettaa haasteita kassavirtojen hallinnalle ja asuntosalkun skaalaamiselle.

Case: Pikkukohteet

Olemme hyödyntäneet vapautuvaa vakuutta hankkiessamme niin sanottuja “pikkukohteita,” joissa vuokratulo on suhteessa merkittävämpi. Tämä strategia perustuu havaintoon siitä, että edulliset asunnot ulkopaikkakunnilla todennäköisemmin tarjoavat korkeamman vuokratuotto-odotuksen verrattuna kasvukeskusten asuntoihin. Tämä puolestaan johtaa suurempaan suhteelliseen vuokratuloon suhteessa lainanhoitokuluihin.

Nämä kiinteistöt, joissa kassavirta on erityisen vahva, ovat osoittautuneet meillä sopiviksi vapautuvalla vakuudella hankituille asunnoille. Tämä on mahdollistanut sijoitustemme tehokkaamman skaalauksen ja tarjonnut meille mahdollisuuden lisätä sijoitusasuntojen määrää huomattavasti.

4. Vakuusvaje

Osa pankeista saattaa myöntää lainan asuntoon vakuusvajeella. Normaalisti asunnon vakuusarvo asettuu noin 70-75%:iin asunnon kokonaishinnasta, mikä on yleensä enimmäismäärä, jonka voit lainata sijoitusasuntoon. On kuitenkin olemassa pankkeja, jotka voivat tarjota lainoja, jotka ylittävät tämän vakuusarvon, ja tämä voi aiheuttaa vakuusvajetta.

On tärkeää huomata, että vakuusvaje ei ole kestävä tilanne, ja jos sijoitussalkun kokonaisvakuusarvo on huomattavasti miinuksella, on tarpeen korjata tilannetta. Tämä voidaan tehdä odottamalla, että olemassa olevat lainat lyhenevät ajan myötä tai suorittamalla ylimääräisiä lainanmaksuja vakuusvajeen vähentämiseksi. Vakuusvajeen hallinnointi on tärkeää pitkäaikaisen taloudellisen turvallisuuden takaamiseksi sijoittajille.

Vaikeusaste: Vaikea. Harva pankki myöntää lainaa vakuusvajeella sijoitusasuntoihin. Isompi sijoitussalkku helpottaa lainan saamista vakuusvajeella, sillä vaikutus on pienempi kokonaissalkussa.

Riski: Keskisuuri

Edut: Mahdollistaa suuremman oman pääomantuoton, sillä omarahoitusosuus on pienempi.

Haitat: Vakuusvaje pitkällä aikavälillä täytyy maksaa pois, mikäli on tarkoitus hakea lisää lainaa pankilta.

Case: Pori

Hankimme Porista 20 asunnon kiinteistön, ja samalla päätimme vaihtaa pankkia. Tämän uuden hankinnan yhteydessä siirsimme vanhojen sijoitusasuntojemme lainat uuteen pankkiin. Porin kiinteistöön saimme 90% lainoituksen, ja perusteluna oli kokonaissalkkumme pienempi suhteellinen vakuusvaje. Todennäköisesti osittain kyseessä myös oli pankin vaihdon yhteydessä sisäänheittotarjous. Tämä tarkoitti sitä, että Porin kiinteistön hankinnan yhteydessä tarvitsimme maksaa ainoastaan 10% omarhaoitusosuus. Porin jälkeen juhlimme 30. sijoitusasunnon tavoitteen toteutumista.

5. Myyjärahoitus

Myyjärahoitus, tunnettu myös nimellä “Seller Finance,” on kiinteistökaupassa käytetty järjestely, jossa osa kiinteistön hinnasta, käsiraha tai sen osuus tai joskus jopa koko kauppasumma, katetaan osamaksusopimuksella. Tämä osamaksusopimus toimii usein erillisenä velkakirjana. Tyypillinen skenaario on, että ostaja hakee pankkilainaa kiinteistön hankintaan ja käyttää myyjärahoitusta kattamaan käsirahaosuuden. Kiinteistön osake- tai panttikirja siirtyy tyypillisesti pankin vakuudeksi.

Myyjärahoituksen osuus voi olla joko vakuudeton tai siihen voidaan liittää jälkipanttaus. Jälkipanttaus tarkoittaa usein sitä, että pankilla on ensisijainen oikeus käyttää asuntoa panttina, mutta kun pankki on saanut saatavansa, on myyjällä oikeus käyttää asuntoa panttina lainanmaksun varmistamiseksi.

Yleensä myyjärahoitusjärjestelyjä sovelletaan suurempien asuntokokonaisuuksien tai kokonaisten kiinteistöjen myynnissä. Tämä voi olla joko tapa tarjoutua ostamaan laajempi kokonaisuus tai vastaus vaikean myytävyyden haasteisiin, kuten koon, ominaisuuksien tai sijainnin suhteen.

Myyjärahoituksen käyttäminen edellyttää luottamusta ostajan ja myyjän välillä ja voi tarjota joustavia vaihtoehtoja kiinteistökaupoissa. Tämä on melko yleinen muoto esim. USA:ssa, mutta Suomessa hiukan harvinaisempaa. Kuitenkin kokemukseni mukaan yllättävän usein myyjä olisi järjestelyyn suostuvainen, erityisesti jo kohteelle ei muuten ole paljoa kysyntää.

Vaikeusaste: Keskivaikea

Riski: Suuri, sillä osamaksun kanssa vuokratuottovaatimus kohteille on erityisen suuri. Lisäksi jos asuntojen lukumäärä nousee nopeasti, voivat ylimääräiset kulut yllättää.

Hyödyt: Asuntosalkun hyvinkin nopea skaalaaminen mahdollista.

Haitat: Vuokratuottovaatimus asunnoissa erittäin suuri. On todennäköistä, että ajoittain osan lainoista joutuu itse lyhentämään jos kun tulee tyhjiä kuukausia.

Case: 13 asuntoa

Hankimme 13 asuntoa eläköityvältä pariskunnalta ja rahoitimme tämän hankinnan 80 prosentin suuruisella 20 vuoden pankkilainalla. Loput 20 prosenttia asuntojen kauppahinnasta päätimme kuitata viiden vuoden korottomalla osamaksulla. Vaikka asunnoista kertyi kassavirtaa runsaasti, johtuen ajoittaisista tyhjistä kuukausista olemme joutuneet ajoittain itse kuittaamaan osan lainanlyhennyksistä. Vuokratuottovaatimus myyjärahoituksen täydelliselle toteutumiselle on siis hyvin haastava, mutta toisaalta mahdollistaa hyvin nopean salkun skaalaamisen.

6. Alihintainen kohde

Alihintaisia kohteita voi olla haastavaa, mutta kuitenkin mahdollista löytää. Yksi mahdollisuus on osallistua huutokauppoihin ja etsiä konkurssipesistä tarjolla olevia kiinteistöjä. Toisaalta suuret kiinteistöt, jotka ovat sekä kooltaan että hinnaltaan merkittäviä ja myydään joko paketeissa tai joista halutaan nopeasti eroon, voivat tarjota alihinnoittelun mahdollisuuksia. Tällaisissa tilanteissa kilpailu ostajien kesken voi olla vähäisempää, sillä harvalla on varaa hankkia suuria kohteita yksinään. Myös esimerkiksi uudiskohteita voi saada alihintaisesti nippualennuksena.

Ennen kaupan tekemistä on kuitenkin tärkeää saada ammattimaisen välittäjän arvio kiinteistön arvosta. Pankki voi myöntää lainaa kiinteistön vakuusarvon perusteella, ja tätä tukee ammattimaisen ja luotettavan välittäjän antama virallinen arviokirja. On kuitenkin tärkeää, että kiinteistön arvostus perustuu todellisiin tietoihin ja että tarina kiinteistön arvosta on uskottava. Pankki tarkistaa, että kiinteistön todellinen arvo vastaa välittäjän arviota, joten välittäjän ylioptimistisen arvion avulla vakuuden manipulointi tuskin onnistuu ja saattaa heikentää suhdettasi pankkiin. Jotta kaikki sujuisi jouhevasti, on rehellinen ja luotettava kiinteistönarviointi aina parhain tapa varmistaa onnistunut lainan saanti.

Vaikeusaste: Vaikea

Riski: Keskisuuri

Hyödyt: Mahdollista ostaa isokin asuntokokonaisuus ilman käsirahaa.

Haitat: Isoissa kohteissa on isot riskit. Sopivien kohteiden löytäminen voi olla hankalaa.

Case: Uusikaupunki

Hankimme Uudestakaupungista 24 asunnon luhtitalokokonaisuuden konkurssipesän järjestämästä huutokaupasta. Tätä ennen kohteelle oli tehty laaja arviointi luotetun kansainvälisen pörssinoteeratun asunnonarviointitoimiston toimesta, ja sen mukaan kohteen arvoksi arvioitiin 1,9 miljoonaa euroa. Vakuusarvo kiinteistössä oli 70 prosenttia tästä arviosta, mikä vastasi noin 1,3 miljoonaa euroa.

Lopulta kauppa syntyi hintaan 1,1 miljoonaa euroa. Pankki myönsi meille 100 prosentin lainan kyseiseen kohteeseen, sillä kiinteistössä oli ylenmäärin vakuutta saatavilla ja vakuusarvio oli uskottava. Tämän ansiosta meidän ei tarvinnut suorittaa omarahoitusosuutta kaupan yhteydessä.

7. Kulutusluotto + pankkilaina

Joskus saattaa tulla tilanne, jossa tarvitset nopeasti lisärahoitusta kaupan toteutumiseksi. Jos tarvitset omarahoitusosuuden kattamiseen apua, kulutusluotto voi olla yksi vaihtoehto.

On tärkeää, että sinulla on selkeä suunnitelma siitä, miten maksat kulutusluoton pois. Kulutusluoton käyttäminen on erittäin riskialtista. Kulutusluotto voi olla kuitenkin hyödyllinen lyhytaikaisissa projekteissa, kuten kiinteistön flippaamisessa, josta saat rahat takaisin nopeasti.

Kuitenkin ennen tähän ryhtymistä, kannatta pyrkiä saamaan vakuusvajeella laina, sillä se voi pienentää tarvittavan kulutusluoton määrää. Kulutusluotto voi olla vakuudeton laina tai luottokorttilaina. Mikäli kyseessä on luottokorttilaina, voi helpotta, että sinulla on useamman pankin myöntämät luottokortit käytettävissäsi. On suositeltavaa hakea kulutusluottoa ja varsinaista pankkilainaa eri pankeista, sillä pankin silmissä ylivivuttaminen kulutusluotolla voi näyttää huonolta.

Vaikeusaste: Helppo

Riski: Erittäin suuri

Hyödyt: Rahaa saa tarvittaessa nopeasti ilman vakuuksia.

Haitat: Lainanhoitokulut voivat olla suuret.

Case: Tonttikauppa

Lähistöltämme vapautui kiinteistö, joka sisälsi suuren tontin, johon oli suunnitteilla uusia hyödyllisiä kaavamuutoksia. Saamamme tiedon perusteella kiinteistöön oltiin hyväksymässä alhainen tarjous, mikäli korkeampaa tarjousta ei tulisi saataville.

Koska meillä oli kiire toimia, päätimme tehdä oman tarjouksemme. Valitettavasti juuri tuolloin meillä ei ollut käytettävissämme tarvittavaa käsirahaa. Ratkaisimme tämän haasteen hankkimalla 85 prosentin eli vakuusvajeella olevan lainan ja rahoittamalla loppuosan luottokorttilainalla. Tämä mahdollisti tarjouksen tekemisen ajoissa ja avasi meille tien kohteeseen.

Extra

Luettelossa vielä kolme muuta tiedossa olevaa tapaa, joista meillä kuitenkaan ei ole henkilökohtaista kokemusta.

8. Kumppanuus (Partnership)

Yleisesti ottaen kumppanuus on ajoittain käytetty tapa kiinteistöjen flippeihin liittyen. Tavallisesti tässä järjestelyssä toinen osapuoli toimii sijoittajana, kun taas toinen osapuoli suorittaa konkreettisen “flippauksen” eli kiinteistön kunnostamisen ja myynnin.

Usein tilanteissa, joissa toisella osapuolella on rahaa, hänellä ei ole riittävästi aikaa, kun taas toisella osapuolella voi olla aikaa ja osaamista, mutta ei riittävästi pääomaa. Tästä syystä monet kumppanuudet toimivat niin, että sijoittaja tarjoaa käsirahan ja toinen osapuoli suorittaa flippauksen. Tuottojen jakaminen sovitaan yleensä etukäteen, ja usein se on tasa-arvoinen 50:50-sopimus.

Miksi sijoittaja valitsisi tällaisen kumppanuuden? Yksi syy voi olla, että sijoittajan ei tarvitse itse osallistua aktiivisesti flippauksen toteuttamiseen, mikä voi johtaa merkittävästi parempaan tuottoon verrattuna perinteiseen asuntosijoittamiseen. Yksittäinen flippi saattaa tuottaa sijoittajalle 10-15% lisäarvoa lyhyessä ajassa, mikä on huomattavasti houkuttelevampi kuin pitkäaikaisempi sijoitus.

Tämä järjestely on voittovoitto molemmille osapuolille, mutta se edellyttää vahvaa luottamusta kumppaneiden välillä. Usein myös flippaajan hyvä track record ja aiempi menestys voivat auttaa vakuuttamaan sijoittajan tämän tyyppisen kumppanuuden eduista.

Vaikeusaste: Keskivaikea. Vaati luotettavan ja varakkaan kumppanin.

Riski: Pieni, jaettu riski ja ei välttämättä omaa sijoitettua pääomaa lainkaan.

Edut: Mahdollista aloittaa flippaaminen ilman omaa pääomaa.

Haitat: Voi olla vaikea löytää sijoittajaa. Voi olla hankalaa sopia asioista toisen osapuolen kanssa.

9. Yksityislaina eli ”Hard money”

Yksityislaina, jota usein kutsutaan myös “Hard money” -lainaksi, on lainamuoto, jossa yksityinen henkilö lainaa rahaa toiselle yksityiselle henkilölle tai yritykselle. Tämäntyyppiselle lainalle on yleensä ominaista korkea korko, joka saattaa olla esimerkiksi 10 prosenttia tai jopa enemmän. Joissain tapauksissa yksityislaina voi olla hajautettu vertaislaina, ja tähän tarkoitukseen on olemassa erityisiä palveluntarjoajia.

Yhdysvalloissa yksityislainat ovat yleisempiä kuin monissa muissa maissa. Tällainen laina saattaa edellyttää jälkipanttausta. Yksityislainojen korko on yleensä korkea, ja tämä lainamuoto soveltuu parhaiten kiinteistön flippaamiseen tai muihin lyhytaikaisiin projekteihin, joista saadaan rahat takaisin nopeasti. Tällaiset lainat voivat olla hyödyllisiä tilanteissa, joissa tarvitaan nopeasti rahoitusta, mutta ne edellyttävät korkeampia korkoja ja voivat olla riskialttiimpia kuin perinteiset pankkilainat.

Vaikeusaste: Keskivaikea. Lainan myöntäjää voi olla vaikea löytää.

Riski: Suuri. Lainanhoitokulut ovat suuret ja lisäävät riskiä.

Hyödyt: Mahdollisuus päästä pienellä pääomalla kiinni suureen velkavipuun.

Haitat: Neuvotteleminen lainanantajan kanssa voi olla hankalaa. Lainan korko voi olla hyvinkin suuri.

10. Pankkilaina + yhtiölaina (uudiskohteet)

Kymmenes tapa kiinteistösijoittaa pienellä käsirahalla on pankkilainan ja yhtiölainan yhdistäminen. Tämä on yleistä erityisesti uudiskohteiden osalta. Henkilökohtaisesti meillä ei ole uudiskohteita, mutta uudiskohteet ovat melko suosittuja asuntosijoittajien piirissä.

Uudiskohteissa on usein suuri yhtiölainaosuus. Monet sijoittajat rahoittavat käsirahaosuuden ainakin osittain pankin myöntämällä lainalla. Tällaisissa tilanteissa lainaa saatetaan myöntää vakuusvajeella, mikä tarkoittaa, että käsirahaosuus on pienempi kuin perinteisissä asuntokaupoissa.

Tämä menetelmä mahdollistaa uudiskohteiden hankkimisen pienellä pääomalla, mutta se edellyttää huolellista suunnittelua ja varmistaa, että sijoitus on kannattava pitkällä aikavälillä. Kuten korkojennousun yhteydessä on nähty, yhtiölainojen vastikkeet voivat moninkertaistua, jolloin kassavirtaprofiili voi muuttua paljon.

Vaikeusaste: Keskivaikea, sillä pankki ei välttämättä myönnä vakuusvajeella lainaa.

Riski: Erittäin suuri

Edut: Mahdollisuus päästä pienellä pääomalla kiinni suureen velkavipuun.

Haitat: Yhtiölainojen vastikkeet voivat kasvaa hyvinkin suuriksi kun korko nousee. Lisäksi yhtiölainoja on vaikea muokata, toisin kun suoria pankkilainoja. Lisäksi uudiskohteissa usein on heikko vuokratuotto.

Lopuksi

Lähes jokainen käsirahaton asuntokauppa on osoittautunut meillä jossain vaiheessa ainakin tilapäisesti kassavirtanegatiiviseksi. Vaikka sijoituskohteet tuottavatkin voittoa, lainanlyhennykseen ei aina ole riittävästi kassavirtaa. Tämä tarkoittaa käytännössä sitä, että sijoittajan on välillä itse katettava osa lainanlyhennyksistä. Usein unohtuu tai on vaikeaa arvioida kustannuksia, kuten tyhjät kuukaudet, vuokravälityspalveluiden maksut ja verot, jotka voivat heijastua negatiivisesti kassavirtaan.

Siksi en suosittele kenellekään suurella velkavivulla asuntosijoittamista ilman valmiutta kattaa ylimääräisiä kuluja silloin tällöin. Suurella velkavivulla tehdyt sijoitukset harvoin ovat täysin passiivisia ja kassavirtapositiivisia, ja tämä selittää myös, miksi pankit yleensä myöntävät vain 70-75 prosenttia lainaa yhden asunnon arvosta. Tämä auttaa sijoittajia selviytymään kassavirran vaihteluista ja taloudellisista haasteista.

Kiinnostuitko? Kerromme sijoituspolustamme ja yksityiskohtaisempaa tietoa asunto- ja rahoituskuvioista kirjasessamme Riskisijoittajan Päiväkirja: 8 Salaisuutta 100 Sijoitusasunnon Ostamiseen.